光大期货有色金属类日报9.13

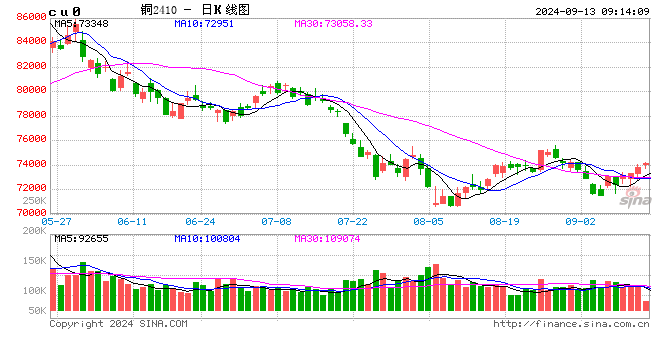

铜:

隔夜LME铜震荡走高。宏观方面,美国8月PPI同比增1.7%,创2月以来新低,环比略超预期,数据进一步支持美联储降息,另外欧央行年内第二次降息25基点,从市场反馈来看表达了对降息的认可,也进一步暗示美联储将采取行动;国内方面,中国8月出口同比增速强劲增长1.7个百分点,但进口回落6.7个百分点,当月贸易顺差扩大至910.2亿美元,这也表明内需不佳,但经济基本盘相对稳固。基本面方面,SMM数据显示社会库存继续去库,表明当前铜价下部分铜企反而加大了采购量。哈里斯交易及美联储将进入降息周期预期下,市场情绪有所回暖,但美联储议息前市场应保持谨慎,美股表现不稳定性也加大了市场观望情绪,不过基本面正趋于好转(LME去库及国内社库加速去库),铜价下行驱动并不显著。建议短线操作,美联储议息前高波动风险应放在首位,对下游企业而言仍可逢低采购。

镍&不锈钢:

隔夜LME镍跌0.34%报16075美元/吨,沪镍涨0.63%报124290元/吨。库存方面,昨日 LME 镍库存增加384吨至123132吨;国内 SHFE 仓单减少154吨至19117吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水维持-150元/吨。消息面,9月12日,据彭博社报道,俄罗斯总统弗拉基米尔·普京表示,政府可能会限制镍、钛和铀等大宗商品出口,以报复西方的制裁。此举可能会影响世界其他地区的原材料供应。不锈钢方面,库存端,全国主流市场不锈钢89仓库口径社会总库存102.44万吨,周环比下降3.54%;供应端,不锈钢粗钢9月排产337.57万吨,月环比增加0.73%,同比增加5.89%;成本端镍铁小幅下跌。硫酸镍方面,原材料供应紧缺,成本利润维持倒挂,需求方面尽管正极材料排产环比预计小幅上涨,但终端需求疲软成为拖累。近期镍矿升水松动,镍铁价格小幅下跌,叠加市场偏空情绪,导致镍和不锈钢价格快速下跌,短期价格有所修复叠加节前因素表现偏强。

氧化铝&电解铝:

氧化铝震荡偏强,隔夜AO2410收于3964元/吨,涨幅1.98%,持仓减仓285手至4.4万手。沪铝震荡偏强,隔夜AL2410收于19745元/吨,涨幅0.82%。持仓减仓3579手至12.4万手。现货方面,SMM氧化铝价格涨至3957元/吨。铝锭现货扩至贴水80元/吨,佛山A00报价涨至19500元/吨,对无锡A00贴水80元/吨,下游铝棒加工费包头河南临沂持稳,新疆南昌广东无锡下调40-60元/吨;铝杆1A60加工费持稳,6/8系加工费上调247元/吨。旺季光伏组件排产回升带动工业型材订单增长和下游补库。但短期海内外经济数据疲弱下、市场悲观情绪影响、叠加社库去化幅度有限、现货贴水收窄,在强需求预期兑现前、盘面回调修正压力仍存。

锡:

据Bloomberg报道,印尼8月精炼锡出口量为6,436吨,同比增长29.12%;其中,对中国出口2,685吨,较上月出口翻倍。对比数据来看,两大交易所7-8月合计成交9,450吨、印尼合计出口9,845吨,数据基本吻合。8月出口激增主因7月因新加坡塞港导致船期延后的集中到货,并不是当地生产的恢复。9月当询两大交易所成交量在1,170吨,与上月节奏基本一致,但台风“摩羯”对船期影响较大,9月国内到货量或将后延。沪锡主力涨1.05%,报256530元/吨,锡期货仓单8203吨,较前一日减少119吨。LME锡涨1.60%,报31445美元/吨,锡库存4725吨,增加30吨。现货市场,对2410云锡升水700-900元/吨,交割升水500-700元/吨,小牌升水0-300元/吨,进口贴水200-300元/吨。价差方面,10-11价差+40元/吨,11-12价差-120元/吨,沪伦比8.16。上周国内社会库存重新回到大幅去库,下游需求逐步好转,同时国内供应因云锡检修处于低位,预计短期锡将延续去库。海外印尼供应尚未完全恢复,总体来看锡短期微观基本面较好,依然维持锡在有色中多配的观点。

锌:

截至本周四(9月12日),SMM七地锌锭库存总量为11.34万吨,较9月5日减少1.05万吨,较9月9日减少0.42万吨。沪锌主力涨2.59%,报23800元/吨,锌期货仓单28079吨,较前一日减少48吨。LME锌涨2.43%,报2865.0美元/吨,锌库存232425吨,减少300吨。现货市场,上海0#锌对2410合约升水230元/吨,对均价升水30-40元/吨;广东0#锌对沪锌2410合贴升水115-135元/吨,粤市较沪市贴水70元/吨;天津0#锌对沪锌2410合约升水140-150元/吨,津市较沪市贴水50元/吨。价差方面,10-11价差+180元/吨,11-12价差+210元/吨,沪伦比8.31。国冶炼生产维持亏损,短期供应难以恢复,需求旺季虽较难看到明显好转,但供应当量已经导致国内锌平衡短缺。免税港口现货锌锭进口利润可观,内外反套可考虑止盈。另外,考虑到国内月差已经Price in未来短缺预期,月差正套头寸建议逢高止盈离场。价格当前趋势性并不强,节前以震荡看待。

工业硅:

12日工业硅震荡偏弱,主力2411收于9735元/吨,日内跌幅0.41%,持仓减仓3223手至20.7万手。现货继续持稳,百川参考价11805元/吨,较上一交易日持稳。其中#553各地价格区间回升至10850-12100元/吨,#421价格区间回落至11800-12800元/吨。最低交割品为#421价格降至10100元/吨,现货升水扩至340元/吨。随着大厂挺价、盘面空头开始谨慎、跌幅收敛。基本面稍有改善,但影响甚微,市场再度开启阶段僵持博弈。

碳酸锂:

昨日碳酸锂期货2411合约涨0.39%至76950元/吨。现货价格方面,电池级碳酸锂平均价上涨400元/吨至7.38万元/吨,工业级碳酸锂平均价上涨400元/吨至6.97万元/吨,电池级氢氧化锂平均价下跌100元/吨至7.00万元/吨。仓单方面,昨日仓单减少981吨至42511吨。基本面上来看,供减需增,过剩量小幅收窄。供应端,从海外发运量和国内产量来看均呈现出不同程度降幅,同时上游有一定惜售挺价意愿,但是目前国内产量降幅不明显,且海外矿山未出现减产动作。需求端,正极材料排产好于预期,据悉部分厂家客供有所降低,下游采购的活跃度或将小幅增加,后续仍有旺季预期和节日备货需求预期,但是需要注意的是,目前来看下游备货意愿一般,仍以逢低采购为主。国内供应端停减产引发市场重燃积极情绪,在本身供减需增的背景下,碳酸锂过剩量进一步收窄。短期来看情绪或仍有发酵,然价格上涨后企业套保需求或将压制,且就目前来看减产来看并不足以扭转供需格局,中长期思路仍以偏空对待。

最新评论